霍华德·马克斯备忘录:校准方向,继续前进 (Calibrating)

我写备忘录的一个好处是,写的东西越多,就越容易集中注意力。因此,3月份的四份备忘录给了我一个很好的机会来思考这些事件对投资行为意味着什么。我很高兴地说,关于那个问题我已经得出了结论。我坚信这是对的……我完全期待在未来对它进行修改。(为了营造气氛,接下来的几段将重复我过去说过的话。)

近年来,我越来越相信,基金经理在中期最重要的工作不是决定如何配置的选择:比如在股票和债券之间、美国和外国之间、发达市场与新兴市场之间、大盘股和小盘股之间、高质量和低质量之间,或者增长与价值之间;也不是在策略、基金和经理人之间进行选择。最重要的工作是在进攻和防守之间取得适当的平衡。如果你犯了进攻/防守的错误,那些其他的事情也不会有多大帮助。如果你的进攻/防守是正确的,其他的事情就会自己解决。

考虑进攻和防守之间的平衡的一种方法是考虑投资者每天面临的“双重风险”:损失资金的风险和错失机会的风险。至少在理论上,你可以消除其中一个,但不能同时消除两个。此外,消除一个会让你完全暴露在另一个风险敞口下。因此,我们倾向于妥协或平衡这两种风险,每个个人投资者或机构都应该对这两种风险之间的正常平衡有自己的看法。

接下来,投资者可能会考虑根据环境条件逐步调整其余额。因此,本备忘录的核心主题包括:

环境越有利——其他投资者表现得越谨慎,收益前景就越好,证券价格相对于内在价值或“基本面”的水平越低——投资者就越有可能转向进攻。

另一方面,环境越不稳定,其他人越愿意承担风险,利润就越不稳定,估值也越高,投资者就越可能选择强调防御。

近年来,我认为投资世界具有以下特征:

- 比平常更多的不确定性;

- 极低的预期回报率;

- 普遍偏高的资产价格;

- 以及投资者为获得更高回报而加大风险偏好;

这些事情告诉我,世界是一个充满冒险却又低回报的地方。因此,Oaktree的口头禅是“前进,但要谨慎”。(“Move forward, but with caution.”)

通常,我们已经进行了充分的投资,但超出了我们通常的谨慎范围。我们做出了过于防御的决定,但多年来,更高的风险偏好产生了更高的回报,并且为谨慎起见付出了代价。我们不知道将风险变成损失的催化剂是什么,也没有明显的指标。但是我们感到这个世界是一个危险的地方,面临着不利的发展。现在我们知道了催化剂,现在投资组合风险已经产生了损失,那就是当下时代的基本面背景。

如上所述,我感到在不确定的低回报环境下,要求防守比进攻更重要。但是现在,与2个月、6个月、12个月或24个月前的情况相反:

- 潜在风险已被认识到,并在很大程度上得到了理解,

- 预期回报从微不足道的吸引力(例如,高收益债券的平均收益率例如能源已经从3.5%到9%),

- 证券价格下降了,而且投资者受到了惩罚,导致冒险行为减少。

鉴于这些新情况,我不再觉得应该赞成防守。是的,基本面已经恶化,甚至可能进一步恶化,这种疾病带来了风险。 但是,没有人能发现瑕疵的市场与人们已经放弃冒险的市场之间存在很大的差异。完美定价与允许不良结果定价之间存在很大差异。

近年来,谨慎的定位已经达到了目的。主张辩护而不是进攻的投资者今年遭受的损失较小,他们的满意度来自相对出色的表现,他们有更多的时间寻找讨价还价的时机,而不是处理遗留问题。 因此,我觉得现在是时候,谨慎的投资者可以减少对防御的过分重视,开始朝着更中立的立场甚至朝着进攻的方向迈进(这取决于他们是否希望抓住早期机会)。

我并不是说前景乐观。我是说情况已经改变,因此不再需要谨慎。由于已经发生了与危机相关的部分损失,我不太担心亏损,而对确保客户能参与收益更让我感兴趣。 我在2018年出版的《周期》 (Mastering the Market Cycle: Getting the Odds on Your Side)一书的副标题是“赔率在你身边”。 从这个角度来看,我现在觉得对投资者有利的可能性更大,而不是不利。因此,投资组合应进行相应的校正。

寻找底部

在我发出下次备忘之前,我只想说一下市场底部。一些最有趣的投资问题在今天尤其合适:既然您预计会有更多坏消息,并认为市场可能会进一步下跌,那么进行任何购买是否为时过早?你不应该等待谷底吗?

对我来说,答案显然是“不”。如前所述,我们永远不知道何时到达最低点。回顾过去,才可以发现底部:那是市场开始上涨的前一天。 根据定义,我们今天不知道是否已达成目标,因为这取决于明天将发生的事情。因此,“我要等待谷底”是不合理的说法。

如果需要,您可以选择说:“我要等到谷底过去并且市场开始向上。” 那更合理。但是,第一,您是说您愿意错过最低点。第二,市场开始上涨的原因之一是卖方的紧迫感减弱,随之而来的是销售压力。反过来,这意味着(a)销售供应减少,(b)买方的购买力迫使市场向上发展,因为现在正是他们的积极性所在。这些都是促使市场上升的因素。 因此,如果投资者想要购买,他们应该在下跌的路上购买。那时,卖方感到最紧迫,而买方的购买不会阻止证券价格的下跌。

早在2008年,就在雷曼兄弟(Lehman Brothers)于9月15日提出破产申请后,布鲁斯·卡什(Bruce Karsh)和他的团队开始了一项前所未有的计划:购买陷入困境公司的债务。他们在2008年最后15周内平均每周投资约4.5亿美元,总计近70亿美元。在此期间,债务价格暴跌,并且在2009年第一季度(以及股票市场)继续下跌。但是,由于面临撤资的对冲基金已经被关闭–并且由于将面临去杠杆化,以及证券工具全部清算,大量资金在年底后不再出售。简而言之,如果我们在第四季度没有购买,那么我们将错过机会。

俗话说“完美是善的敌人。”(“The perfect is the enemy of the good.”) 同样,等待跌势可能会使投资者无法进行良好的购买。 投资者的目标应该是进行大量的好买卖,而不仅仅是少数完美的交易。 考虑一下您的正常行为。在每次购买之前,您是否坚持要确保所涉及的物品永远不会更便宜?也就是说,您一定是在底部购买的?我对此表示怀疑。您之所以购买,是因为您认为自己以具有吸引力的价格获得了好资产,这还不够吗?我相信您出售股票是因为您认为卖出的价格足够或更高,而不是因为您确信价格永远不会上涨。 坚持只在底部买入,仅在顶部卖出,会让人崩溃。

因此,我给此备忘录命名为“ 校正”,因为我认为投资组合的头寸应随环境和时间的变化而变化。随着环境变得更加不稳定(价格高,避险情绪低和缺乏恐惧),投资组合的防御性应提高。随着环境变得更加有利(价格低廉,风险规避高涨和普遍恐惧),其侵略性应该增强。 显然,这个过程是逐步调整的过程,而不是全有或全无的问题。仅在底部和顶部执行此操作不是目标。

因此,我认为等待深渊是愚蠢的。那么,投资者的标准是什么? 答案很简单:如果便宜(基于价格和内在价值之间的关系),则应该购买,如果价格进一步便宜,则应该购买更多。

我不想给人这样的印象,那就是价格下跌时很容易购买。事实并非如此,在2008年,我和布鲁斯(Bruce)花了很多时间互相支持,并争论我们是否购买得太快(或太慢)。这个消息是可怕的,而且好一阵子似乎好像金融机构崩溃的恶性循环将继续受到制止。 可怕的消息使它难以购买,并引起许多人说:“我不会试图抓住一把正在下落的刀。” 但这也是将价格推到令人惊讶的低水平的原因。 这就是为什么我喜欢我上面提到的道格·卡斯(Doug Kass)的标题:“是时候买东西时,你就不想买了。” 当负面新闻满天飞,价格接连崩溃时,要买起来并不容易,根本不可能知道底部在哪里。但是,这样做应该是投资者的最大愿望。

至于当前的情节,以下是Gavekal Research 4月份的月度策略文章中的一些数据,与是否在3月份触底有关。

大幅下跌后,市场很少有交易。自1950年以来的15个熊市中,只有一个在三个月内没有看到最初的主要低点……,在所有其他情况下,底部都经过了一次或两次探底的过程。由于这场危机中的新闻信息在改善之前可能会进一步恶化,因此似乎有可能重演再次下跌。

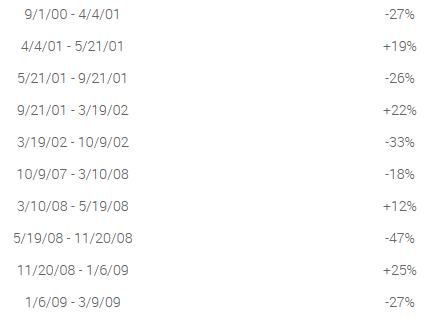

这是我儿子安德鲁(Andrew)提出的有关最近两次大危机前后标准普尔500指数走势的数据。第一次和第二次下跌之后,出现了实质性的反弹。。。然后让步甚至更大的下降:Gavekal和Andrew的数据告诉我们,市场很少会直线上升。相反,它们的运动代表着多头与空头之间的持续拉锯战,其结果很少只朝一个方向发展。

在最初下跌时,乐观的买家对低价做出反应并购买之后,悲观主义者又会发现新的价格是不可持续的证据,并进行另一轮抛售。因此下跌会再持续一段时间。因此,正如Oaktree的Wayne Dahl所指出的那样,直到2007年5月中旬,也就是将近七年,股票市场才重新回到2000年9月的高点,直到2013年3月中旬,即五年半才到重回2007年10月的高点。

对我来说,最重要的是,我一点也不担心(a)未来几个月的某个时候市场很可能会大幅走低,(b)我们会在今天发现有价值的时候买入。我不认为这些说法前后矛盾。

2020年4月6日